文/周 苏

上海载德信息科技股份有限公司(下称“载德科技”)于2020年年底向深交所提交了创业板IPO申请,自2021年1月25日起进入到问询阶段,目前已经历了两轮问询回复。

此次IPO,载德科技与华泰联合证券、立信所携手共进,拟公开发行新股1,500万股。随着申报材料的更新及问询回复的披露,《商务财经》发现载德科技仍存在不少问题。

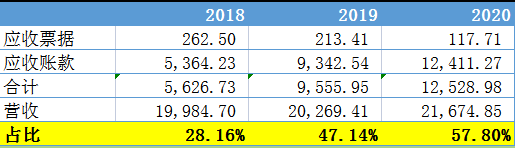

应收账款比重逐年上升

据公开信息,载德科技于2010年5月19日在上海市闵行区成立,主要从事移动网络可视化产品的研发、设计、生产与销售,并为客户提供安装、调试和培训等技术服务,专注于将移动通信技术、数据采集技术、数据融合计算技术应用于移动网络安防领域。

据招股书,2018年至2020年(下称“报告期”)载德科技营业收入分别为19,984.70万元、20,269.41万元、21,674.85万元,同期净利润分别为-1,830.50万元、6,769.49万元、6,619.20万元。2020年载德科技营收同比增长6.93%,而净利润同比下滑2.22%。

梳理载德科技招股书中的财务数据,《商务财经》发现其政府补助、税收优惠合计占利润总额比重较大,尤其2019年占比六成以上。

(数据:来自载德科技招股书)

而更值得注意的是,报告期内载德科技的应收账款占营收比重逐年提高,从2018年28.16%跃升至2020年的57.80%。较高的应收账款或带来经营压力,若不能及时回收或无法回收应收款,会给企业带来坏账风险,进而影响载德科技经营性现金流和盈利能力。

(数据:来自载德科技招股书)

此外,截至招股书签署日(2021年6月23日),载德科技一共拥有两家全资子公司,分别为成立于2018年1月的合肥勤德信息科技有限公司(下称“合肥德勤”)和成立于2019年11月的上海载德信息安全技术有限公司(下称“载德安全”)。

招股书显示,两家全资子公司均未实际认缴全部注册资本。其中合肥德勤的注册资本为1000.00万元,实收资本500.00万元;载德安全为载德科技涉密业务子公司,注册资本为5,000.00万元,实收资本为0万元。

值得注意的是,此次IPO载德科技拟募集资金5.81亿元用于研发中心升级项目、太赫兹毫米波人体成像安检设备产品提升项目、5G移动网络可视化设备产品提升项目、补充流动资金项目,除补充流动资金项目外,其余三个募投项目的实施主体均为载德安全。

此前,曾有媒体报道在监管部门组织的内部保代培训会议上,要求发行人、构成合并报表主要部分的重要子公司、募投项目的实施主体的注册资本要足额缴纳。

募资补流必要性存疑

据招股书,载德科技拟使用募资0.6亿元用于补充流动资金,占总募集资金比例为10.33%。对于补充流动资金的必要性,载德科技解释为“公司经营规模不断扩大,运营资金需求上升;市场情况持续变化,补充流动资金有助于抵御风险;补充流动资金有助于平滑公司业务的季节性波动。”

但据招股书,载德科技曾拆借资金给实控人股东用于理财和投资,报告期内还存在近亿分红,账上也并不缺钱,其补流的必要性存疑。

首先, 报告期各期末,载德科技货币资金余额分别为5,764.38万元、5,764.50万元和5,768.27万元,主要为银行存款,货币资金比较稳定。同期载德科技经营活动产生的现金流量净额均为正数,金额分别为8,496.02万元、761.86万元、3,837.09万元。

报告期内,载德科技2018年、2019年还分别进行现金分红3,000万元、6,000万元,累计分红9,000万元。

其次,载德科技的实控人和股东还向载德科技拆借资金用于理财与投资。监事会主席、产品经理罗军(直接持有载德科技 5.40%的股份)在2015年1月至2月累计向载德科技借款1,000.00万元用于购买理财产品,之后于2018年年底、2019年年初分两次归还借款;实控人齐俊于2016年7月累计向载德科技借款1,000.00万元用于投资苏州中和春生三号投资中心,后在2019年4月底、7月底分两次归还借款。

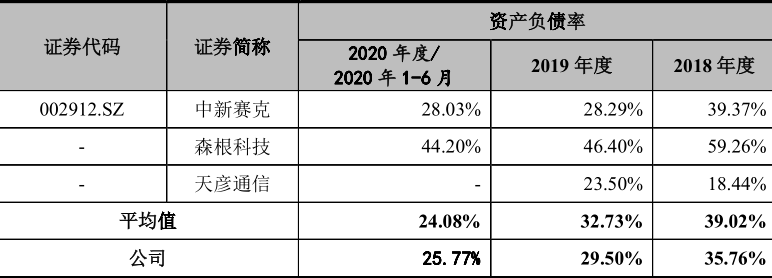

再次,载德科技的债偿能力较强。报告期内,载德科技资产负债率与同行相比情况如下:

(图片:来自载德科技招股书)

载德科技流动比率、速动比率及资产负债率与可比公司基本相当,部分年份还优于同行可比公司。报告期内,载德科技的流动比率分别为2.68倍、3.41倍、3.94倍,速动比率分别为2.21倍、2.81倍、3.38倍;而同期同行可比上市公司流动比率为2.89倍、3.01倍、1.89倍,速动比率为2.33倍、2.54倍、1.53倍。

据招股书,报告期内,载德科技无银行借款、无利息支出。

综上所述,载德科技在账上货币资金稳定、无长短期借款、现金流稳定,还向股东、实控人提供借款理财投资,累计分红9,000万元的情况下募资补流,似有“圈钱”之嫌。

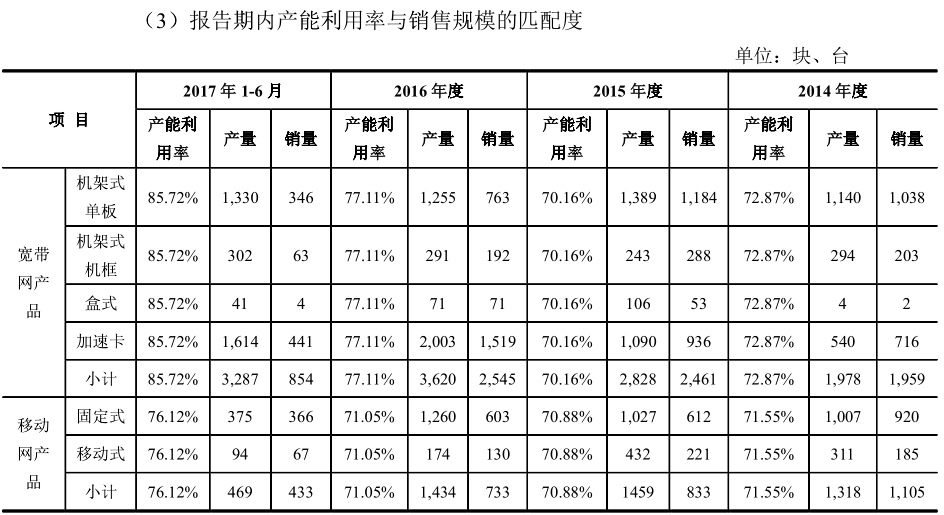

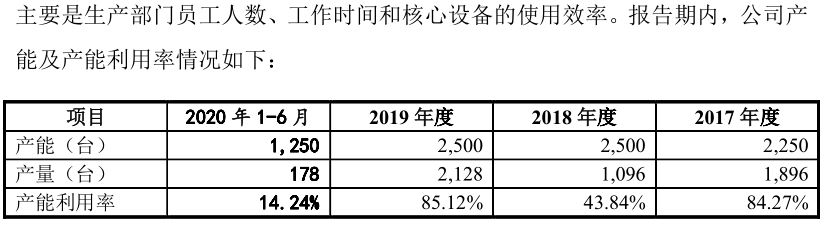

产能及产能利用率未披露

整理载德科技公开资料,《商务财经》发现载德科技还存在未披露产品产能及产能利用率相关数据的情形,或信息披露遗漏。

查询载德科技所披露的同行可比公司中新赛克(下称“中新赛克”)、深圳市天彦通信股份有限公司(下称“天彦通信”)2017年、2020年曾递交的招股书中均有披露产能及产能利用率。至于载德科技为何在招股书和问询回复中未能详细披露,不得而知。

中新赛克及天彦通信均从事移动网络可视化产品研发、设计、生产、销售。

(图片:来自中新赛克招股书)

(图片:来自天彦通信招股书)

根据对创业板IPO信息披露的相关规定:发行人应披露销售情况和主要客户,包括报告期内各期主要产品或服务的规模(产能、产量、销量,或服务能力、服务量)、销售收入、产品或服务的主要客户群体、销售价格的总体变动情况。

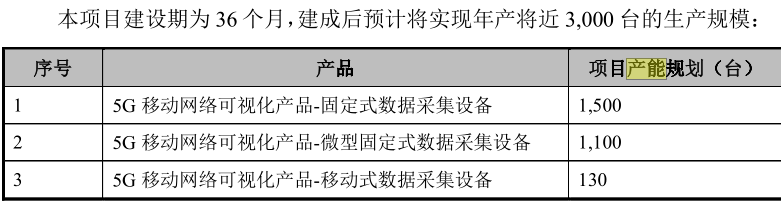

此外,在募投项目中披露了相关产品项目产能规划,可见载德科技主营业务产品是可以量化的。

(图片:来自载德科技招股书)

显然,载德科技的招股书或存在信息披露重大遗漏的问题,监管部门对发行人和保荐机构所编制的招股书应加强审查,并且要求做出补充披露。

关注我们:请关注一下我们的微信公众号:扫描二维码

,公众号:twzxjt

,公众号:twzxjt版权声明:文章源自互联网,不代表本站观点!如有侵权,请联系本站删除处理!